https://ataquealpoder.wordpress.com/

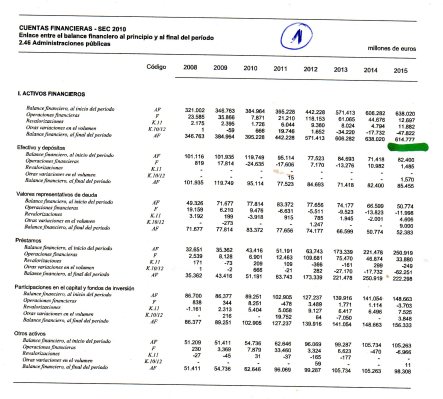

Ya estamos en pre-campaña electoral, se hablará de mil cosas irrelevantes pero de cómo salir del hundimiento del país ni una sola palabra.Ningún partido político te explicará que el Estado está quebrado.Los números que refleja la contabilidad son para llevarse las manos a la cabeza. Son motivo de una revolución, como la oligarquía lo sabe se esfuerza en intensificar a los apaniguados medios de comunicación, a sus periodistas y tertulianos que “todo va bien”. Buena parte del populacho se merece que lo manipulen, son la borregada de siempre que aprueba la corrupción como mal menor y defiende, a capa y espada, a los partidos que echan mano a la caja ¿Esto es democracia? Cualquier milonga que cuenten se la creen, tienen el cerebro de mosquito por lo que son incapaces de pensar. No me voy a extender demasiado ya que no trato de convencer a nadie, tan solo poner delante de los que lo quieran ver las Cuentas Financieras de la Administración Pública. En la hoja adjunta número 1 subrayado en verde constan 614.777 millones de euros como I ACTIVOS FINANCIEROS, en la hoja número 2, también subrayado en verde: III PASIVOS 1.505.873 millones de euros. Se debe más de lo que se tiene (el pasivo es mayor que el activo) por lo que el Estado, a pesar de que digan lo que digan, está en quiebra. La diferencia no es moco de pavo, son 891.097 millones de euros (subrayados en rojo) ¿Cómo se puede salir de esta situación si desde 31 de diciembre de 2007 hasta final de 2015 el pasivo se ha multiplicado por tres? A esta progresión nos salimos del mapa.

Ya estamos en pre-campaña electoral, se hablará de mil cosas irrelevantes pero de cómo salir del hundimiento del país ni una sola palabra.Ningún partido político te explicará que el Estado está quebrado.Los números que refleja la contabilidad son para llevarse las manos a la cabeza. Son motivo de una revolución, como la oligarquía lo sabe se esfuerza en intensificar a los apaniguados medios de comunicación, a sus periodistas y tertulianos que “todo va bien”. Buena parte del populacho se merece que lo manipulen, son la borregada de siempre que aprueba la corrupción como mal menor y defiende, a capa y espada, a los partidos que echan mano a la caja ¿Esto es democracia? Cualquier milonga que cuenten se la creen, tienen el cerebro de mosquito por lo que son incapaces de pensar. No me voy a extender demasiado ya que no trato de convencer a nadie, tan solo poner delante de los que lo quieran ver las Cuentas Financieras de la Administración Pública. En la hoja adjunta número 1 subrayado en verde constan 614.777 millones de euros como I ACTIVOS FINANCIEROS, en la hoja número 2, también subrayado en verde: III PASIVOS 1.505.873 millones de euros. Se debe más de lo que se tiene (el pasivo es mayor que el activo) por lo que el Estado, a pesar de que digan lo que digan, está en quiebra. La diferencia no es moco de pavo, son 891.097 millones de euros (subrayados en rojo) ¿Cómo se puede salir de esta situación si desde 31 de diciembre de 2007 hasta final de 2015 el pasivo se ha multiplicado por tres? A esta progresión nos salimos del mapa.

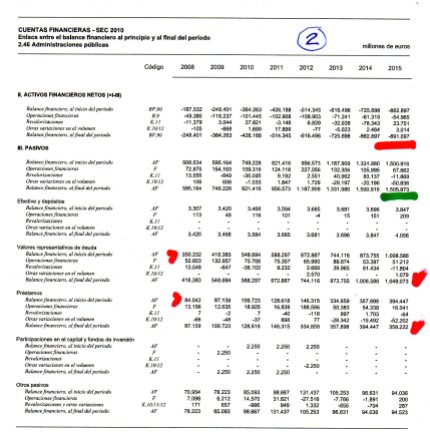

Veamos la evolución de las dos partidas más destacadas: a) Valores representativos de deuda y b) Préstamos. De la descomunal deuda estábamos al corriente, de lo que es una sorpresa es la evolución que han tomado los préstamos, es decir, nos endeudamos brutalmente para cubrir los Presupuestos Generales del Estado y simultáneamente otorgamos préstamos

Veamos la evolución de las dos partidas más destacadas: a) Valores representativos de deuda y b) Préstamos. De la descomunal deuda estábamos al corriente, de lo que es una sorpresa es la evolución que han tomado los préstamos, es decir, nos endeudamos brutalmente para cubrir los Presupuestos Generales del Estado y simultáneamente otorgamos préstamos de importes considerables. Señalados con una marca de color rojo en Valores representativos de deudase partía a 1 de enero de 2008 de 350.232 millones de euros y en 31 de diciembre de 2015 estábamos con el agua al cuello: 1.049.073 millones de euros, es decir, 1 billón de euros. En la partida dePréstamos, entre las mismas fechas hemos pasado de 84.042 millones de euros (una cantidad modesta) a 358.222 millones de euros. Si esta partida está en el pasivo quiere decir que los debemos, si añadimos Otros pasivos por 94.253 millones de euros resulta que entre pitos y flautas nos situamos en 1,5 billones de euros. Si un billón era difícil de pagar 1,5 es más que imposible. Todo esto no es una ocurrencia de quien escribe, está documentado, pero la pregunta del millón es ésta: ¿Dónde, y en qué, se ha aplicado esta fortuna de 358.222 millones de euros?

de importes considerables. Señalados con una marca de color rojo en Valores representativos de deudase partía a 1 de enero de 2008 de 350.232 millones de euros y en 31 de diciembre de 2015 estábamos con el agua al cuello: 1.049.073 millones de euros, es decir, 1 billón de euros. En la partida dePréstamos, entre las mismas fechas hemos pasado de 84.042 millones de euros (una cantidad modesta) a 358.222 millones de euros. Si esta partida está en el pasivo quiere decir que los debemos, si añadimos Otros pasivos por 94.253 millones de euros resulta que entre pitos y flautas nos situamos en 1,5 billones de euros. Si un billón era difícil de pagar 1,5 es más que imposible. Todo esto no es una ocurrencia de quien escribe, está documentado, pero la pregunta del millón es ésta: ¿Dónde, y en qué, se ha aplicado esta fortuna de 358.222 millones de euros?

Tirando de la manta

En las charlas que voy dando por Cataluña, en otros lugares lamentablemente rechazo la invitación a causa de mi precaria salud, me preguntanque esta pasando con las emisiones de Fondos que las Sociedades Gestoras están continuamente liquidando. También me preguntan la diferencia que hay entre un Fondo cuando esta liquidado y cuando esta extinguido. Una emisión se puede extinguir una vez que han pasado seis meses desde el acta de liquidación. Hasta ahora siempre contestaba lo mismo:para liquidar una emisión, que algunas de ellas ascienden a miles de millones de euros, se tienen que liquidar con dinero cantante y sonante. Si es así, pagando trincotrinco, la pregunta no se hace esperar: ¿Tiene el banco cedente tanto dinero para continuamente estar liquidando emisiones de Fondos? Con una morosidad que se sube a la parra no está el horno para bollos para recomprar emisiones que todavía tienen un saldo vivo en cuotas mensuales que el vencimiento final esta a 25 años a la vista. ¿por qué liquidar una operación financiera anticipadamente (20, 25, o 30 años) cuando el banco le ha endosado al bonista en el Folleto de emisión (el contrato con las condiciones de la cesión/venta) el riesgo de la operación. El tipo de interés establecido por el BCE y vinculado a las cuotas de la hipoteca está en mínimos nunca vistos. ¿Qué necesidad tienen los bancos cedentes (españoles) en liquidar anticipadamente las emisiones de Fondos? En principio ninguna y tan solo puede ser una razón política. Recomprar la emisión conlleva asumir el riesgo de impago (que lo tenía el bonista) cuando la morosidad esta en plena escalada y a los préstamos hipotecarios recomprados les queda una eternidad en llegar a su fin. La liquidación anticipada de los Fondos no parece una buena decisión ya que hay más perjuicios a la vista.

En las charlas que voy dando por Cataluña, en otros lugares lamentablemente rechazo la invitación a causa de mi precaria salud, me preguntanque esta pasando con las emisiones de Fondos que las Sociedades Gestoras están continuamente liquidando. También me preguntan la diferencia que hay entre un Fondo cuando esta liquidado y cuando esta extinguido. Una emisión se puede extinguir una vez que han pasado seis meses desde el acta de liquidación. Hasta ahora siempre contestaba lo mismo:para liquidar una emisión, que algunas de ellas ascienden a miles de millones de euros, se tienen que liquidar con dinero cantante y sonante. Si es así, pagando trincotrinco, la pregunta no se hace esperar: ¿Tiene el banco cedente tanto dinero para continuamente estar liquidando emisiones de Fondos? Con una morosidad que se sube a la parra no está el horno para bollos para recomprar emisiones que todavía tienen un saldo vivo en cuotas mensuales que el vencimiento final esta a 25 años a la vista. ¿por qué liquidar una operación financiera anticipadamente (20, 25, o 30 años) cuando el banco le ha endosado al bonista en el Folleto de emisión (el contrato con las condiciones de la cesión/venta) el riesgo de la operación. El tipo de interés establecido por el BCE y vinculado a las cuotas de la hipoteca está en mínimos nunca vistos. ¿Qué necesidad tienen los bancos cedentes (españoles) en liquidar anticipadamente las emisiones de Fondos? En principio ninguna y tan solo puede ser una razón política. Recomprar la emisión conlleva asumir el riesgo de impago (que lo tenía el bonista) cuando la morosidad esta en plena escalada y a los préstamos hipotecarios recomprados les queda una eternidad en llegar a su fin. La liquidación anticipada de los Fondos no parece una buena decisión ya que hay más perjuicios a la vista.

![cnmv-main-logo[1]](https://ataquealpoder.files.wordpress.com/2015/10/cnmv-main-logo1.jpg?w=229&h=229&resize=229%2C229) El primer perjuicio es que, las emisiones liquidadas anticipadamente, no se pueden quedar por mucho tiempo en el balance contable del banco. Los préstamos son un activo del banco y también un riesgo. La normativa de Basilea III obliga a las entidades financieras que el capital social tiene que representar, como mínimo, el 8% de los activos en riesgo. Por lo tanto, si se van liquidando anticipadamente Fondos y los bonos recomprados se transforman (recorren el camino inverso) en préstamos con garantía hipotecaria, las entidades financieras necesitarían constantemente ampliar capital. Hoy por hoy cosa imposible ya que el negocio bancario ha dejado de ser un negocio. Solución a la imposibilidad de ampliar capital social: colocar el marrón al BCE. Entonces, y aquí está el intríngulis de la liquidación de los Fondos, aparentemente se ha liquidado el Fondo pero en realidad lo que esta ocurriendo es que se está cambiando de acreedor. Esto es lo seguro: los bonistas se desprenden de bonos contaminados por la morosidad y acaban en manos del BCE. Los afortunados bonistas son las cajas de ahorro y bancos alemanes que la señora Merkel junto con Holande y los bancos franceses se escaquearon y en 2011, el PSOE y el PP pactaron la broma de la estabilidad presupuestaria en una Ley Fundamental sin referéndum. La reforma constitucional española modificó el artículo 135 que viene a decir que antes de que el pueblo pueda comer, los acreedores de la deuda tienen preferencia de cobro.

El primer perjuicio es que, las emisiones liquidadas anticipadamente, no se pueden quedar por mucho tiempo en el balance contable del banco. Los préstamos son un activo del banco y también un riesgo. La normativa de Basilea III obliga a las entidades financieras que el capital social tiene que representar, como mínimo, el 8% de los activos en riesgo. Por lo tanto, si se van liquidando anticipadamente Fondos y los bonos recomprados se transforman (recorren el camino inverso) en préstamos con garantía hipotecaria, las entidades financieras necesitarían constantemente ampliar capital. Hoy por hoy cosa imposible ya que el negocio bancario ha dejado de ser un negocio. Solución a la imposibilidad de ampliar capital social: colocar el marrón al BCE. Entonces, y aquí está el intríngulis de la liquidación de los Fondos, aparentemente se ha liquidado el Fondo pero en realidad lo que esta ocurriendo es que se está cambiando de acreedor. Esto es lo seguro: los bonistas se desprenden de bonos contaminados por la morosidad y acaban en manos del BCE. Los afortunados bonistas son las cajas de ahorro y bancos alemanes que la señora Merkel junto con Holande y los bancos franceses se escaquearon y en 2011, el PSOE y el PP pactaron la broma de la estabilidad presupuestaria en una Ley Fundamental sin referéndum. La reforma constitucional española modificó el artículo 135 que viene a decir que antes de que el pueblo pueda comer, los acreedores de la deuda tienen preferencia de cobro.

![imagesca9dcj8t[1]](https://ataquealpoder.files.wordpress.com/2015/04/imagesca9dcj8t1.jpg?w=235&h=332&resize=235%2C332) Llevo un tiempo atascado en este punto de la investigación que constantemente me traslada a la incongruencia de las entidades financieras de liquidar anticipadamente los Fondos emitidos. Hemos visto que quienes se benefician de esta retroacción son los alemanes y franceses. Estas liquidaciones masivas requieren una extraordinaria liquidez ¿De donde sacan los bancos tanto dinero? En un principio pensé que existía una relación entre los Programas de Renta Fija y la liquidación anticipada de los Fondos. ¿Qué son los Programas de Renta Fija? El gobierno con la complicidad del BCE estableció unos cupos por cada banco de acuerdo con la posición de la entidad financiera en el mercado y cada año, de acuerdo con el programa, recopilaba deuda y emitía bonos destinados al BCE. Por lo que se puede comprobar el Programa de Renta Fija asciende a más de 1,6 billónes de euros, por ahí anda una de las enésimas ayudas a la banca. Ver: https://ataquealpoder.wordpress.com/2015/07/20/enterate-de-lo-que-la-troika-no-quiere-que-sepas-espana-ira-detras-de-grecia-2/ Entre la deuda que se coloca en el BCE debe de discriminarse entre deuda cobrable y deuda incobrable por lo que se hace difícil establecer una relación entre la liquidez que proporciona los Programas de Renta Fija y el dinero necesario para liquidar anticipadamente las emisiones de Fondos antes mencionados.

Llevo un tiempo atascado en este punto de la investigación que constantemente me traslada a la incongruencia de las entidades financieras de liquidar anticipadamente los Fondos emitidos. Hemos visto que quienes se benefician de esta retroacción son los alemanes y franceses. Estas liquidaciones masivas requieren una extraordinaria liquidez ¿De donde sacan los bancos tanto dinero? En un principio pensé que existía una relación entre los Programas de Renta Fija y la liquidación anticipada de los Fondos. ¿Qué son los Programas de Renta Fija? El gobierno con la complicidad del BCE estableció unos cupos por cada banco de acuerdo con la posición de la entidad financiera en el mercado y cada año, de acuerdo con el programa, recopilaba deuda y emitía bonos destinados al BCE. Por lo que se puede comprobar el Programa de Renta Fija asciende a más de 1,6 billónes de euros, por ahí anda una de las enésimas ayudas a la banca. Ver: https://ataquealpoder.wordpress.com/2015/07/20/enterate-de-lo-que-la-troika-no-quiere-que-sepas-espana-ira-detras-de-grecia-2/ Entre la deuda que se coloca en el BCE debe de discriminarse entre deuda cobrable y deuda incobrable por lo que se hace difícil establecer una relación entre la liquidez que proporciona los Programas de Renta Fija y el dinero necesario para liquidar anticipadamente las emisiones de Fondos antes mencionados.

Sorpresa sorpresa

![images[1] (3)](https://ataquealpoder.files.wordpress.com/2014/12/images1-3.jpg?w=153&h=124&resize=153%2C124) Hemos visto, en los párrafos anteriores, que en el capítulo dePrestamos ha pasado de 84.042 millones de euros iniciada en 2008 a 358.222 millones de euros a finales de 2015. Esta es una cifra constatable, por otra parte, si nos vamos a sumar todas las emisiones que los bancos han liquidado anticipadamente nos da 340.716 millones de euros. No tienen porque cuadrar estas dos cantidades pero da una idea que los Préstamos pueden estar relacionados con la amortización anticipada de los Fondos. Volúmenes de esta magnitud no son frecuentes y se aproxima aquello de blanco y en botella. Podemos establecer una hipótesis plausible: a) la partida de 358.222 millones de euros en Prestamos ha sido secretamente destinada como ayuda suplementaria a los bancos, b) la titulización para los bancos tiene riesgos cuando se produce el impago (ya vemos lo que está pasando en los juzgados, c) al trasladar el riesgo a los bonistas son los bancos alemanes y franceses quienes entraban en riesgo de quiebra, d) al igual que Grecia, los bancos acreedores pasaron la deuda al BCE y se quedaron tan panchos. Se nos dijo que la ayuda oficial a la banca fue de 40.000 millones y que era un préstamo, resulta una mentira, una fabula, un recochineo al anestesiado populacho. Aquí, en este blog, en 2013 se hizo la cuenta de lo que, por diferentes conductos, ascendía la ayuda a los desvalidos bancos, resultó que eran unos 476.000 millones de euros. Ver: https://ataquealpoder.wordpress.com/2013/06/21/el-agujero-de-la-banca-mas-de-476-000-millones-de-euros/ Ahora aparece otra fabulosa cantidad de 358.222 millones de euros ¿Qué esta pasando? Estos bichos han quebrado al Estado en lugar de dejar que los bancos españoles se los comieran de un bocado sus acreedores alemanes y franceses.

Hemos visto, en los párrafos anteriores, que en el capítulo dePrestamos ha pasado de 84.042 millones de euros iniciada en 2008 a 358.222 millones de euros a finales de 2015. Esta es una cifra constatable, por otra parte, si nos vamos a sumar todas las emisiones que los bancos han liquidado anticipadamente nos da 340.716 millones de euros. No tienen porque cuadrar estas dos cantidades pero da una idea que los Préstamos pueden estar relacionados con la amortización anticipada de los Fondos. Volúmenes de esta magnitud no son frecuentes y se aproxima aquello de blanco y en botella. Podemos establecer una hipótesis plausible: a) la partida de 358.222 millones de euros en Prestamos ha sido secretamente destinada como ayuda suplementaria a los bancos, b) la titulización para los bancos tiene riesgos cuando se produce el impago (ya vemos lo que está pasando en los juzgados, c) al trasladar el riesgo a los bonistas son los bancos alemanes y franceses quienes entraban en riesgo de quiebra, d) al igual que Grecia, los bancos acreedores pasaron la deuda al BCE y se quedaron tan panchos. Se nos dijo que la ayuda oficial a la banca fue de 40.000 millones y que era un préstamo, resulta una mentira, una fabula, un recochineo al anestesiado populacho. Aquí, en este blog, en 2013 se hizo la cuenta de lo que, por diferentes conductos, ascendía la ayuda a los desvalidos bancos, resultó que eran unos 476.000 millones de euros. Ver: https://ataquealpoder.wordpress.com/2013/06/21/el-agujero-de-la-banca-mas-de-476-000-millones-de-euros/ Ahora aparece otra fabulosa cantidad de 358.222 millones de euros ¿Qué esta pasando? Estos bichos han quebrado al Estado en lugar de dejar que los bancos españoles se los comieran de un bocado sus acreedores alemanes y franceses.

![imagescaj5h6ql[1]](https://ataquealpoder.files.wordpress.com/2014/12/imagescaj5h6ql1.jpg?w=604) Para rematar el tema. La incongruencia por parte de los bancos españoles al liquidar anticipadamente las emisiones de Fondos lleva al argumento de que vuelven a ser suyos los préstamos con garantía hipotecaria que subyacen en el Anexo V, es decir que los recompran. Si los recompran es porque antes los vendieron. ¿Qué pasa cuando el “paquete” de préstamos estaba en manos de los inversores bonistas? Queda claro que el beneficiario económico a resulta de las vicisitudes del préstamo debe ser el fondo de titulización. Así pues, ¿Qué garantía jurídica proporciona la ejecución hipotecaria cuando la entidad financiera ni siquiera menciona que lo cobrado debe ir a parar al fondo? Más todavía, por otra parte, el fondo en cuestión liquida anualmente las pérdidas y deterioros de sus activos(participaciones hipotecarias – préstamos). Si el fondo ha reconocido ya la pérdida por el préstamo, ¿Qué título y qué legitimidad tendría el banco para reclamar la deuda? El melón está abierto y el Estado quebrado. Han sido estos cabrones oligarcas que han llevado el país a la mierda y los compinches encaramados en la política son los cómplices necesarios. Por cierto, el Proceso a la Banca (Ver:https://ataquealpoder.wordpress.com/2016/03/10/proceso-a-la-banca-juicio-de-la-verdad/

Para rematar el tema. La incongruencia por parte de los bancos españoles al liquidar anticipadamente las emisiones de Fondos lleva al argumento de que vuelven a ser suyos los préstamos con garantía hipotecaria que subyacen en el Anexo V, es decir que los recompran. Si los recompran es porque antes los vendieron. ¿Qué pasa cuando el “paquete” de préstamos estaba en manos de los inversores bonistas? Queda claro que el beneficiario económico a resulta de las vicisitudes del préstamo debe ser el fondo de titulización. Así pues, ¿Qué garantía jurídica proporciona la ejecución hipotecaria cuando la entidad financiera ni siquiera menciona que lo cobrado debe ir a parar al fondo? Más todavía, por otra parte, el fondo en cuestión liquida anualmente las pérdidas y deterioros de sus activos(participaciones hipotecarias – préstamos). Si el fondo ha reconocido ya la pérdida por el préstamo, ¿Qué título y qué legitimidad tendría el banco para reclamar la deuda? El melón está abierto y el Estado quebrado. Han sido estos cabrones oligarcas que han llevado el país a la mierda y los compinches encaramados en la política son los cómplices necesarios. Por cierto, el Proceso a la Banca (Ver:https://ataquealpoder.wordpress.com/2016/03/10/proceso-a-la-banca-juicio-de-la-verdad/

Exacto. Ya estamos en pre-campaña electoral, se hablará de mil cosas irrelevantes pero cómo salir del hundimiento del país ni una sola palabra.

Ningún partido político te explicará que el Estado está quebrado.

Los números que refleja la contabilidad, son para llevarse las manos a la cabeza.

Son motivo de una revolución.

La oligarquía lo sabe porque han arrasado España entera.

Por no quedar, no queda ni la vergüenza.