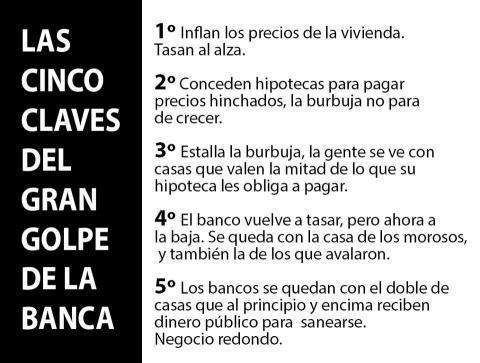

Este tercer artículo sobre los avalistas cierra el circulo sobre el atropello que sufren miles de familias que avalaron (prestaron fianza) a sus hijos cuando estos se decidieron a adquirir una vivienda. Cabría preguntarse la razón porque una vivienda llegó a costar esas cifras tan impresionantes hasta más que doblar el precio en muy pocos años. ¿Cuántos años de trabajo hacían falta para ser dueño de una propiedad donde poder vivir? Los bancos al vender la hipoteca que concedían al primero que pasaba por la calle y transmitir el riesgo de impago al comprador del bono se cuidaron, a través de los tasadores, a que el precio de la vivienda subiera hasta las nueves ya que el negocio era todavía más redondo. El primero que pasaba por la calle no era el cliente adecuado por la precariedad de su solvencia. Hoy trabajaba y mañana quien lo sabe. La figura del avalista se hizo imprescindible, en teoría la vivienda nunca iba a bajar de precio y todos tenían asumido que de no poder pagar la hipoteca todo lo que se perdía era el piso.Conocí, a más de una persona, que me dijo: “este mes es el último, llevo meses sin pagar la hipoteca; mañana voy al banco y le entrego las llaves”. No es de extrañar que cuando se ha enterado de la película se ponga de los nervios. El banco se lo ha montado de tal forma a su favor que como siempre se ha pasado tres pueblos. Enhttps://asociacionhipotecadosactivos.wordpress.com/2016/02/13/aviso-a-los-avalistas-servidumbre-y-avalistas-1/ se dejó constancia de cómo se las gastan los del sindicato del crimen al tomar al fiador como el tonto de la película. Los derechos del fiador que la ley le otorga son arrebatados por los bancos al introducir en la escritura de préstamo la forzada renuncia al “beneficio de excusión” que consiste en que el acreedor sólo podrá exigir el pago al fiador una vez que haya reclamado al deudor principal y ya no encuentre bienes que poder embargarle. De ahí vienen estos males que el Tribunal de Justicia de la Unión Europea (TJUE) ha ido corrigiendo para adaptar la legislatura española a la europea.

Este tercer artículo sobre los avalistas cierra el circulo sobre el atropello que sufren miles de familias que avalaron (prestaron fianza) a sus hijos cuando estos se decidieron a adquirir una vivienda. Cabría preguntarse la razón porque una vivienda llegó a costar esas cifras tan impresionantes hasta más que doblar el precio en muy pocos años. ¿Cuántos años de trabajo hacían falta para ser dueño de una propiedad donde poder vivir? Los bancos al vender la hipoteca que concedían al primero que pasaba por la calle y transmitir el riesgo de impago al comprador del bono se cuidaron, a través de los tasadores, a que el precio de la vivienda subiera hasta las nueves ya que el negocio era todavía más redondo. El primero que pasaba por la calle no era el cliente adecuado por la precariedad de su solvencia. Hoy trabajaba y mañana quien lo sabe. La figura del avalista se hizo imprescindible, en teoría la vivienda nunca iba a bajar de precio y todos tenían asumido que de no poder pagar la hipoteca todo lo que se perdía era el piso.Conocí, a más de una persona, que me dijo: “este mes es el último, llevo meses sin pagar la hipoteca; mañana voy al banco y le entrego las llaves”. No es de extrañar que cuando se ha enterado de la película se ponga de los nervios. El banco se lo ha montado de tal forma a su favor que como siempre se ha pasado tres pueblos. Enhttps://asociacionhipotecadosactivos.wordpress.com/2016/02/13/aviso-a-los-avalistas-servidumbre-y-avalistas-1/ se dejó constancia de cómo se las gastan los del sindicato del crimen al tomar al fiador como el tonto de la película. Los derechos del fiador que la ley le otorga son arrebatados por los bancos al introducir en la escritura de préstamo la forzada renuncia al “beneficio de excusión” que consiste en que el acreedor sólo podrá exigir el pago al fiador una vez que haya reclamado al deudor principal y ya no encuentre bienes que poder embargarle. De ahí vienen estos males que el Tribunal de Justicia de la Unión Europea (TJUE) ha ido corrigiendo para adaptar la legislatura española a la europea.

Hoy por hoy, hay una serie de sentencias del TJUE, de Juzgados de primera instancia y así como de Audiencias Provinciales que se han pronunciado sobre el vencimiento anticipado, o como el asunto que ahora se trata: la protección de los avalistas, que tendría que haber tenido más resonancia en los medios de comunicación que han enmudecido a la voz de su amo. Por una parte tenemos una sentencia de la Sala sexta del TJUE en el Auto del 19 de noviembre de 2015 donde se pone de manifiesto que los avales exigidos a personas físicas ajenas a la sociedad mercantil no son validos. Tenemos otra del Juzgado de lo Mercantil número 1 de San Sebastián de fecha 2 de octubre de 2014 referida a la victima propiciatoria: el avalista de un préstamo hipotecario. Además la cosa se anima si tenemos en cuenta el auto del Juzgado de Primera Instancia e Instrucción número 2 de Écija de fecha 11 de diciembre de 2015 nos hace pensar que algo está cambiando. Con estos ingredientes podemos aventurarnos a que desde la Asociación Hipotecados Activos disponer de un repertorio de demandas de oposición a) que sean excluidos del aval aquellas personas que sin ser socios ni directivos de un negocio el banco los incluyó como fiadores (cuando los bancos restringieron el crédito a miles de pymes si querían continuar con la póliza deberían pasar por el notario y poner su casa de garantía) b) oposición por la abusiva obligación de verse obligado el avalista a renunciar al beneficio de exclusión, c) oposición bajo el concepto de la extinción del aval una vez que el préstamo ha sido titulizado. Ver: https://asociacionhipotecadosactivos.wordpress.com/2016/02/19/aviso-a-los-avalistas-titulizacion-y-avales-2/

Hoy por hoy, hay una serie de sentencias del TJUE, de Juzgados de primera instancia y así como de Audiencias Provinciales que se han pronunciado sobre el vencimiento anticipado, o como el asunto que ahora se trata: la protección de los avalistas, que tendría que haber tenido más resonancia en los medios de comunicación que han enmudecido a la voz de su amo. Por una parte tenemos una sentencia de la Sala sexta del TJUE en el Auto del 19 de noviembre de 2015 donde se pone de manifiesto que los avales exigidos a personas físicas ajenas a la sociedad mercantil no son validos. Tenemos otra del Juzgado de lo Mercantil número 1 de San Sebastián de fecha 2 de octubre de 2014 referida a la victima propiciatoria: el avalista de un préstamo hipotecario. Además la cosa se anima si tenemos en cuenta el auto del Juzgado de Primera Instancia e Instrucción número 2 de Écija de fecha 11 de diciembre de 2015 nos hace pensar que algo está cambiando. Con estos ingredientes podemos aventurarnos a que desde la Asociación Hipotecados Activos disponer de un repertorio de demandas de oposición a) que sean excluidos del aval aquellas personas que sin ser socios ni directivos de un negocio el banco los incluyó como fiadores (cuando los bancos restringieron el crédito a miles de pymes si querían continuar con la póliza deberían pasar por el notario y poner su casa de garantía) b) oposición por la abusiva obligación de verse obligado el avalista a renunciar al beneficio de exclusión, c) oposición bajo el concepto de la extinción del aval una vez que el préstamo ha sido titulizado. Ver: https://asociacionhipotecadosactivos.wordpress.com/2016/02/19/aviso-a-los-avalistas-titulizacion-y-avales-2/

Veamos el contenido del Auto del TJUE, se trata de un Procedimiento prejudicial sobre la Protección de los consumidores (Directiva 93/13/CEE) Artículos 1, apartado 1, y 2, letra b) Contratos de fianza y de garantía inmobiliaria celebrados con una entidad de crédito por personas físicas que actúan con un propósito ajeno a su actividad profesional y que carecen de vínculos funcionales con la sociedad mercantil de la que se constituyen en garantes. Dice así, “… una persona física que se compromete a garantizar las obligaciones que una sociedad mercantil ha asumido contractualmente frente a una entidad bancaria en el marco de un contrato de crédito, procede señalar que si bien tal contrato de garantía o de fianza puede calificarse, en cuanto a su objeto, de contrato accesorio con respecto al contrato principal del que emana la deuda que garantiza” “… se presenta como un contrato distinto desde el punto de vista de las partes contratantes, ya que se celebra entre personas distintas de las partes en el contrato principal. Por tanto, la calidad en la que las mismas actuaron debe apreciarse con respecto a las partes en el contrato de garantía o de fianza”. Parece diáfana la exposición del alto Tribunal y lo refleja en su resolución. “En virtud de todo lo expuesto, el Tribunal de Justicia (Sala Sexta) declara: ”Los artículos 1, apartado 1, y 2, letra b), de la Directiva 93/13/CEE del Consejo, de 5 de abril de 1993, sobre las cláusulas abusivas en los contratos celebrados con consumidores, deben interpretarse en el sentido de que dicha Directiva puede aplicarse a un contrato de garantía inmobiliaria o de fianza celebrado entre una persona física y una entidad de crédito para garantizar las obligaciones que una sociedad mercantil ha asumido contractualmente frente a la referida entidad en el marco de un contrato de crédito, cuando esa persona física actúe con un propósito ajeno a su actividad profesional y carezca de vínculos funcionales con la citada sociedad”.Sentencia UE sobre avaladores mercantiles

Veamos el contenido del Auto del TJUE, se trata de un Procedimiento prejudicial sobre la Protección de los consumidores (Directiva 93/13/CEE) Artículos 1, apartado 1, y 2, letra b) Contratos de fianza y de garantía inmobiliaria celebrados con una entidad de crédito por personas físicas que actúan con un propósito ajeno a su actividad profesional y que carecen de vínculos funcionales con la sociedad mercantil de la que se constituyen en garantes. Dice así, “… una persona física que se compromete a garantizar las obligaciones que una sociedad mercantil ha asumido contractualmente frente a una entidad bancaria en el marco de un contrato de crédito, procede señalar que si bien tal contrato de garantía o de fianza puede calificarse, en cuanto a su objeto, de contrato accesorio con respecto al contrato principal del que emana la deuda que garantiza” “… se presenta como un contrato distinto desde el punto de vista de las partes contratantes, ya que se celebra entre personas distintas de las partes en el contrato principal. Por tanto, la calidad en la que las mismas actuaron debe apreciarse con respecto a las partes en el contrato de garantía o de fianza”. Parece diáfana la exposición del alto Tribunal y lo refleja en su resolución. “En virtud de todo lo expuesto, el Tribunal de Justicia (Sala Sexta) declara: ”Los artículos 1, apartado 1, y 2, letra b), de la Directiva 93/13/CEE del Consejo, de 5 de abril de 1993, sobre las cláusulas abusivas en los contratos celebrados con consumidores, deben interpretarse en el sentido de que dicha Directiva puede aplicarse a un contrato de garantía inmobiliaria o de fianza celebrado entre una persona física y una entidad de crédito para garantizar las obligaciones que una sociedad mercantil ha asumido contractualmente frente a la referida entidad en el marco de un contrato de crédito, cuando esa persona física actúe con un propósito ajeno a su actividad profesional y carezca de vínculos funcionales con la citada sociedad”.Sentencia UE sobre avaladores mercantiles

![voz[1]](https://ataquealpoder.files.wordpress.com/2015/06/voz1.jpg?w=398&h=265&fit=398%2C265&resize=398%2C265) Veamos ahora la pionera (si no se está equivocado) referida a la victima propiciatoria: el avalista de un préstamo hipotecario. La situación es la clásica, de la que existen miles de préstamos hipotecarios que se exige la fianza de los padres. Así se despacho el Juzgado de lo Mercantil número 1 de San Sebastián en un asunto que acabó mal, los fiadores presentan una demanda para que se declare el carácter abusivo de la cláusula por la que renuncian a los beneficios de orden, excusión, división y extinción. Cabe recordar lo expuesto en el artículo (1) de esta serie, que en la práctica impedirá que el banco les pueda reclamar sin haber antes ejecutado la hipoteca que garantizaba directamente el préstamo. Tendrá que ser con toda sus consecuencias, cuando hubiera embargado la casa de los hijos y no fuera suficiente, tendrá que ir por el resto de rentas y bienes a su nombre. En definitiva la cláusula que impone la renuncia a los beneficios de orden, excusión, división y extinción existe de por sí, sin que ésta renuncia se lleve a cabo. El Código Civil establece que sí existen estos beneficios. Punto y final. La cláusula es abusiva por la razón que supone que viene impuesta sin negociación ni n objetividad que la justifique. El fiador aceptó avalar el préstamo al creer que sólo tendría que hacer frente a la deuda una vez que se hubiese ejecutado la hipoteca sobre la vivienda y los bienes a nombre de sus hijos. No obstante, nadie le explicó que el banco lo situaba en la misma posición que el deudor de obligado cumplimiento, pero sin haber disfrutado del préstamo. San Sebastián 2-10-14 nulidad aval de padres a hijos en préstamo (1)

Veamos ahora la pionera (si no se está equivocado) referida a la victima propiciatoria: el avalista de un préstamo hipotecario. La situación es la clásica, de la que existen miles de préstamos hipotecarios que se exige la fianza de los padres. Así se despacho el Juzgado de lo Mercantil número 1 de San Sebastián en un asunto que acabó mal, los fiadores presentan una demanda para que se declare el carácter abusivo de la cláusula por la que renuncian a los beneficios de orden, excusión, división y extinción. Cabe recordar lo expuesto en el artículo (1) de esta serie, que en la práctica impedirá que el banco les pueda reclamar sin haber antes ejecutado la hipoteca que garantizaba directamente el préstamo. Tendrá que ser con toda sus consecuencias, cuando hubiera embargado la casa de los hijos y no fuera suficiente, tendrá que ir por el resto de rentas y bienes a su nombre. En definitiva la cláusula que impone la renuncia a los beneficios de orden, excusión, división y extinción existe de por sí, sin que ésta renuncia se lleve a cabo. El Código Civil establece que sí existen estos beneficios. Punto y final. La cláusula es abusiva por la razón que supone que viene impuesta sin negociación ni n objetividad que la justifique. El fiador aceptó avalar el préstamo al creer que sólo tendría que hacer frente a la deuda una vez que se hubiese ejecutado la hipoteca sobre la vivienda y los bienes a nombre de sus hijos. No obstante, nadie le explicó que el banco lo situaba en la misma posición que el deudor de obligado cumplimiento, pero sin haber disfrutado del préstamo. San Sebastián 2-10-14 nulidad aval de padres a hijos en préstamo (1)

Por último, un auto de lo más reciente pronunciado por el Juzgado de Primera Instancia e Instrucción número 2 de Écijahttp://www.asufin.com/sentencias/A_151211_NCG_JPIEI2_ECIJA_EJEC_HIP_FIADOR_SINXS.pdf![images[10]](https://ataquealpoder.files.wordpress.com/2015/04/images10.jpg?w=345&h=193&fit=345%2C193&resize=345%2C193) Se trata de un recurso de oposición a la ejecución sobre bienes hipotecados instada por la parte ejecutada como fiadora en un préstamo hipotecario que se la incluyó como parte codemandada. No obstante se alegó como oposición su falta de legitimación pasiva. El banco sostuvo que era fiadora solidaria. El cuento de siempre. Nos tendríamos que preguntar ¿Frente a quién debe dirigirse la demanda ejecutiva en estos casos? La LEC en su artículo 685 cita a los actores del procedimiento de ejecución hipotecaria. El actor principal es el propietario del bien hipotecado y que garantiza el pago del préstamo. Como actor secundario está el avalista que garantiza con sus bienes el buen fin de la operación de préstamo. El auto viene a corroborar la improcedencia que supone dirigir y despachar una ejecución sobre bienes hipotecados frente a los fiadores. Los acreedores, en este caso los bancos y las cajas de ahorro, se han aprovechado de que el procedimiento ejecutivo hipotecario se tramitaba como cualquier proceso de la Edad Media donde el deudor no podía decir ni una sola palabra para colar como demandados a los fiadores. El quid de la cuestión se ha tratado de exponer en esta serie de artículos: No se puede ejercitar, en este procedimiento, una acción personal contra los fiadores. No todo vale. Para rematar el auto admite que los fiadores podrán alegar su falta de legitimación pasiva. Las cosas van cambiando en los Tribunales.

Se trata de un recurso de oposición a la ejecución sobre bienes hipotecados instada por la parte ejecutada como fiadora en un préstamo hipotecario que se la incluyó como parte codemandada. No obstante se alegó como oposición su falta de legitimación pasiva. El banco sostuvo que era fiadora solidaria. El cuento de siempre. Nos tendríamos que preguntar ¿Frente a quién debe dirigirse la demanda ejecutiva en estos casos? La LEC en su artículo 685 cita a los actores del procedimiento de ejecución hipotecaria. El actor principal es el propietario del bien hipotecado y que garantiza el pago del préstamo. Como actor secundario está el avalista que garantiza con sus bienes el buen fin de la operación de préstamo. El auto viene a corroborar la improcedencia que supone dirigir y despachar una ejecución sobre bienes hipotecados frente a los fiadores. Los acreedores, en este caso los bancos y las cajas de ahorro, se han aprovechado de que el procedimiento ejecutivo hipotecario se tramitaba como cualquier proceso de la Edad Media donde el deudor no podía decir ni una sola palabra para colar como demandados a los fiadores. El quid de la cuestión se ha tratado de exponer en esta serie de artículos: No se puede ejercitar, en este procedimiento, una acción personal contra los fiadores. No todo vale. Para rematar el auto admite que los fiadores podrán alegar su falta de legitimación pasiva. Las cosas van cambiando en los Tribunales.

Con estos ingredientes se han podido armar unas demandas de oposición estándar con la que AHA está en disposición de dar la batalla en los juzgados, Razones no faltan. Nos queda un asunto en el tintero y tendremos que pensar si es que no ha habido fraude procesal. Se trata de la maniobra de la banca española que decidió, por las razones que sean, restringir el crédito a sus clientes de toda la vida. Miles de pequeños empresarios se vieron, de la noche a la mañana, que no se les renovaba la póliza de crédito si no se aportaba una garantía adicional que acostumbró ser la vivienda del titular del negocio. Ésta imposición modificó que los riesgos contraídos por la entidad bancaria en una sociedad mercantil limitada por la garantía ilimitada de la vivienda del empresario y de todos sus bienes presentes y futuros. Aquí se queda este asunto que hay que darle un par de vueltas.

Con estos ingredientes se han podido armar unas demandas de oposición estándar con la que AHA está en disposición de dar la batalla en los juzgados, Razones no faltan. Nos queda un asunto en el tintero y tendremos que pensar si es que no ha habido fraude procesal. Se trata de la maniobra de la banca española que decidió, por las razones que sean, restringir el crédito a sus clientes de toda la vida. Miles de pequeños empresarios se vieron, de la noche a la mañana, que no se les renovaba la póliza de crédito si no se aportaba una garantía adicional que acostumbró ser la vivienda del titular del negocio. Ésta imposición modificó que los riesgos contraídos por la entidad bancaria en una sociedad mercantil limitada por la garantía ilimitada de la vivienda del empresario y de todos sus bienes presentes y futuros. Aquí se queda este asunto que hay que darle un par de vueltas.

En los juzgados, en los despachos de abogados, en las notarias, en las asociaciones y plataformas en defensa de los desahuciados se sabe más y de buena tinta sobre la desconocida titulización ESTE LIBRO LES HA AYUDADO

El libro está en formato “epub”, es decir, para su lectura en dispositivos electrónicos, fundamentalmente libros electrónicos (kindle, sony,…). También se puede leer desde ordenador con el programa “Sigil” entre otros. De cualquier forma, si alguien está interesado y no dispone de libro electrónico, le podemos enviar un pdf. Para ello, puede dirigirse al correo de laasociaciónhipotecadosactivos@gmail.com En principio no tenemos pensado publicar el libro en formato físico, no obstante no lo descartamos si vemos que hay interés. En ese caso probablemente se publicará en Amazon. Sí que tenemos prevista la traducción al inglés, si bien pensamos que habrá partes que pierdan fuerza porque hay palabras en castellano que son imposibles de traducir al inglés manteniendo su esencia. Este es el enlace para llegar al libro. https://payhip.com/b/rtTN

El libro está en formato “epub”, es decir, para su lectura en dispositivos electrónicos, fundamentalmente libros electrónicos (kindle, sony,…). También se puede leer desde ordenador con el programa “Sigil” entre otros. De cualquier forma, si alguien está interesado y no dispone de libro electrónico, le podemos enviar un pdf. Para ello, puede dirigirse al correo de laasociaciónhipotecadosactivos@gmail.com En principio no tenemos pensado publicar el libro en formato físico, no obstante no lo descartamos si vemos que hay interés. En ese caso probablemente se publicará en Amazon. Sí que tenemos prevista la traducción al inglés, si bien pensamos que habrá partes que pierdan fuerza porque hay palabras en castellano que son imposibles de traducir al inglés manteniendo su esencia. Este es el enlace para llegar al libro. https://payhip.com/b/rtTN

Para los que no sepan de qué va el libro ahí va un aperitivo.

Estimado lector: Si usted tiene un préstamo hipotecario con una entidad financiera española, es muy probable que dicha entidad esté negociando con su préstamo hipotecario. Es lo que se conoce como el “Mercado Hipotecario”…… Me dirá que es imposible, que la propiedad está inscrita a su nombre y que el acreedor es el banco…. ¿Y si le digo que hay otros registros especiales y libros contables que registran la transmisión o afectación de una garantía hipotecaria? ¿Y si le digo que hay un mercado secundario en el que su préstamo hipotecario pasa de mano en mano y puede que esté en manos del Banco Central Europeo? ¿Y si le digo que se olvide de la escritura pública porque su préstamo viaja en un título valor? Efectivamente esto no es un “Mercado Hipotecario”, es un “Mercadeo Hipotecario”.

¿Había usted leído alguna vez que una entidad financiera tiene prohibido reestructurar deudas sin el consentimiento del “sindicato de bonistas” (suena un poco mafiosillo) o del “cedulista” o el “partícipe” hipotecario? Se puede decir que el legislador español y el gobierno prohíben de facto reestructurar deudas de particulares. Por legislar, en los últimos años se ha legislado hasta el “padrenuestro”. Ya no se perdonan las deudas (como nosotros perdonamos a nuestros deudores), sino las “ofensas” (como perdonamos a los que nos ofenden). Este libro expone muchas de las contradicciones que tiene la actual normativa del mercado hipotecario. Sin duda muchas de estas contradicciones le proporcionarán una visión muy especial del tinglado que hay montado en torno a una Ley bastante desconocida como es la Ley 2/1981 Reguladora del Mercado Hipotecario, que no hay que confundir con la “Ley Hipotecaria”. Este libro también entra en el análisis del uso del lenguaje. Existen conceptos que son utilizados coloquialmente de forma que inducen a error. El ejemplo más notable es el del “avalista” de una hipoteca, que no lo es tal, sino que es un “fiador solidario” que además pacta “voluntariamente” la renuncia del “beneficio de excusión”.